Meilleure banque en ligne : votre comparatif 2026

Choisir la meilleure banque en ligne en 2026 nécessite une analyse approfondie des offres disponibles sur le marché. Les banques en ligne séduisent de plus en plus de Français grâce à leurs tarifs réduits, leurs offres de bienvenue attractives et leur gestion simplifiée via application mobile. Face à la multiplication des acteurs comme BoursoBank, Fortuneo, Hello bank!, Monabanq ou encore BforBank, il devient essentiel de comparer les services, les cartes bancaires, les produits d’épargne et les conditions d’accès. Ce guide complet vous accompagne pour identifier l’établissement qui correspond le mieux à vos besoins et à votre profil.

Notre sélection des meilleures banques en ligne 2026

Le secteur bancaire en ligne connaît une évolution constante avec l’arrivée de nouvelles fonctionnalités et l’amélioration des services existants. Après analyse approfondie des offres du marché, voici notre sélection des meilleurs établissements bancaires digitaux.

Le tableau ci-dessous synthétise les caractéristiques principales de chaque établissement pour faciliter votre comparaison.

| Banque | Carte d’entrée | Conditions | Prime | Points forts |

|---|---|---|---|---|

| BoursoBank | Welcome gratuite | Aucune | Jusqu’à 130€ | Complète et économique |

| Fortuneo | Fosfo gratuite | 1 paiement/mois | Jusqu’à 160€ | Idéale voyageurs |

| Hello bank! | Hello One gratuite | Aucune | 80€ | Accessible à tous |

| Monabanq | Pratiq 3€/mois | Aucune | 120€ | Service client premium |

| BforBank | BforZEN gratuite | 1 200€ revenus | Jusqu’à 130€ | Simplicité |

Qu’est-ce qu’une banque en ligne et comment fonctionne-t-elle ?

Une banque en ligne est un établissement financier qui propose l’ensemble de ses services exclusivement ou principalement via Internet et application mobile. Contrairement aux banques traditionnelles avec agences physiques, ces établissements fonctionnent sans réseau de distribution classique, ce qui leur permet de proposer des tarifs considérablement réduits.

-

Leur modèle économique

Le modèle économique des banques en ligne repose sur la dématérialisation des opérations et l’automatisation des processus.

Cette structure optimisée génère des économies substantielles répercutées sur les clients à travers des frais bancaires minimes, voire inexistants pour les opérations courantes.

-

Gammes et services proposés

Contrairement à une idée reçue, les banques en ligne proposent aujourd’hui une gamme complète de produits, rivalisant avec les banques traditionnelles :

- Comptes et Cartes : Compte courant et cartes bancaires (du Classic au Premier/Infinite),

- Épargne : Produits d’épargne (livrets réglementés, livrets boostés, etc.) et assurance-vie,

- Financement : Crédit immobilier et crédit à la consommation,

- Investissement : Services de bourse pour gérer un portefeuille (actions, ETF, etc.).

-

Gestion quotidienne et flexibilité

-

Gestion numérique

La gestion bancaire s’effectue principalement via une application mobile intuitive qui offre une grande autonomie :

- Opérations courantes : Consultation des comptes, virements (y compris instantanés),

- Contrôle : Gestion des cartes (blocage temporaire, modification des plafonds), paramétrage des alertes,

- Praticité : Dépôt de chèques par photo, suivi budgétaire en temps réel (catégorisation automatique des dépenses).

-

Disponibilité et service client

- Accessibilité : Services bancaires disponibles 24h/24 et 7j/7 depuis n’importe quel appareil connecté,

- Service Client : Généralement très réactif, accessible par téléphone, chat ou email.

-

Distinction et sécurité

-

Banques en ligne vs Néobanques

Les néobanques (comme Revolut) se distinguent par leur modèle 100% mobile et leur positionnement souvent international.

-

Garantie et accès hybride

- Sécurité : Les banques en ligne adossées à des groupes bancaires traditionnels (comme Hello bank! avec BNP Paribas) offrent une garantie des dépôts jusqu’à 100 000 € et disposent d’un agrément complet de la Banque de France.

- Modèle Hybride : Certaines banques en ligne permettent un accès au réseau d’agences de leur maison-mère pour des opérations spécifiques (ex. dépôts d’espèces ou de chèques chez Hello bank!).

Analyse détaillée des meilleures offres bancaires en ligne

BoursoBank : la banque en ligne la plus complète

BoursoBank, est depuis 2005, l’une des premières banques 100 % digitales. En supprimant les agences et en automatisant ses services, elle a simplifié et réduit le coût de la gestion bancaire. Aujourd’hui, elle fait figure de référence pour une banque moderne, accessible et économique.

-

Obtenez jusqu’à 130 euros dès ouverture de compte

-

Création 100% en ligne

-

Ouverture sans condition

-

Les cartes

| Offre | Type de carte | Condition d’accès | Avantage | Public cible |

|---|---|---|---|---|

| Welcome | Visa Classic | Gratuite sans condition | Gestion optimisée du budget, sans risque de découvert | Jeunes actifs, étudiants, gestion serrée du budget. |

| Ultim | Visa Premier (Gratuite) | Revenus >1000 nets/mois OU Épargne >5000€ | Assurances voyage complètes, retraits gratuits dans le monde entier, plafonds élevés | Profils recherchant du haut de gamme sans frais mensuels. |

| Ultim Metal | Mastercard World Elite | Revenus >2400 nets/mois | Services premium, service de conciergerie, assurances étendues. | Clients à revenus confortables recherchant une carte prestige. |

-

Les services financiers

-

Bourse et investissement

Le service bourse de BoursoBank est très complet et se distingue par :

- Richesse fonctionnelle : Accès aux principales places boursières mondiales,

- Tarification : Tarification compétitive des ordres,

- Produits : Écosystème complet pour gérer actions, ETF et produits dérivés.

-

Epargne

L’offre d’épargne permet de répondre à la fois aux besoins de trésorerie et aux projets à long terme :

- Livrets réglementés : Livret A, LDDS, LEP,

- Livrets boostés : Taux promotionnels attractifs pour dynamiser l’épargne,

- Assurance-vie : BoursoBank Vie propose une large gamme de supports avec des frais de gestion réduits.

-

L’application Mobile

L’application mobile de BoursoBank est souvent citée comme une référence grâce à son ergonomie, sa gestion et ses fonctionnalités :

- Interface intuitive et agréable,

- Catégorisation automatique des dépenses et alertes personnalisables,

- Dépôt de chèque par photo et blocage temporaire de carte.

Fortuneo : l’option privilégiée pour voyager

Fortuneo s’impose comme la meilleure solution pour les voyageurs réguliers grâce à des conditions particulièrement avantageuses sur les frais à l’étranger. Filiale du Crédit Mutuel Arkéa, cette banque combine sécurité d’un grand groupe et agilité d’un acteur digital.

Le service client Fortuneo répond aux standards d’excellence avec des conseillers joignables en semaine et le samedi. La réactivité et la compétence des équipes contribuent à sa réputation dans le secteur banque digital.

-

Les cartes bancaires

| Carte | Condition d’accès | Avantages | Public cible |

|---|---|---|---|

| Fosfo Mastercard (Gratuite) | Au moins 1 paiement/mois OU 5 000 € d’épargne | Entrée de gamme accessible | Condition facilement atteignable pour la majorité des utilisateurs |

| Gold CB Mastercard (Gratuite) | Sans condition pendant 12 mois, puis 1 800 € nets/mois | Assurances voyage étendues, aucun frais à l’étranger (zone euro et paiements en devises) | Meilleur compromis (carte haut de gamme) |

| World Elite Mastercard (Gratuite) | 4 000 € nets/mois | Services de conciergerie, plafonds de paiement élevés | Profils à revenus élevés (segment premium) |

-

Les services Fortuneo

-

Les frais internationaux

Les frais à l’étranger chez Fortuneo sont particulièrement optimisés :

- Retraits gratuits en zone euro et hors zone euro (au-delà de 3 retraits par mois),

- Absence de commission sur les paiements en devises étrangères.

Cette politique tarifaire en fait la banque recommandée pour les globe-trotters et expatriés.

-

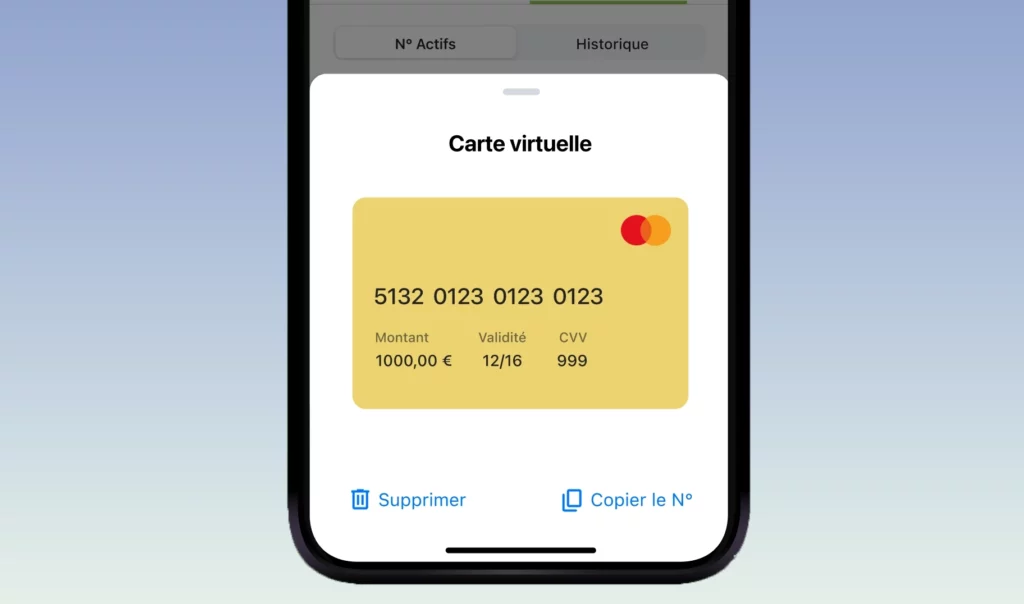

La carte virtuelle Fortuneo

Ce service renforce la sécurité des achats en ligne en générant un numéro temporaire pour chaque transaction.

Cette carte virtuelle limite les risques de fraude lors des paiements sur Internet.

-

Fortuneo mobile

L’application mobile propose toutes les fonctionnalités essentielles avec une navigation fluide et des notifications en temps réel. Le dépôt de chèques par photo simplifie les opérations courantes sans nécessiter de déplacement.

Hello bank! : accessible à tous sans conditions

Hello bank! démocratise l’accès aux services bancaires en ligne en proposant une offre accessible à tous sans conditions de revenus ni d’utilisation minimale. Cette filiale de BNP Paribas capitalise sur la notoriété et la solidité financière du premier groupe bancaire européen.

L’avantage distinctif d’Hello bank! réside dans l’accès au réseau d’agences BNP Paribas pour effectuer certaines opérations comme les dépôts d’espèces ou de chèques. Cette hybridation entre digital et physique rassure les clients attachés au contact humain avec leur banquier.

| Offre | Hello One | Hello Prime |

|---|---|---|

| Type de carte | Visa Classic | Visa Premier |

| Coût mensuel | Gratuit | 5€/mois |

| Condition d’accès | Aucune condition (recommandée pour jeunes actifs, étudiants, etc.) | Conditions de revenus/versement (mais gratuite pour les clients BNP Paribas existants) |

| Public ciblé | Profils sans revenus réguliers élevés | Voyageurs, recherche de garanties étendues |

-

Frais et tarifs

-

Retraits

- Les retraits sont gratuits dans le réseau BNP Paribas (plus de 2 000 distributeurs en France)

- Hors du réseau BNP Paribas : 1€ par retrait

À noter que cette spécificité tarifaire hors réseau doit être prise en compte en fonction de votre lieu de résidence et de vos habitudes.

-

Frais à l’Etranger

Les frais sont compétitifs, mais l’offre Hello Prime est plus avantageuse pour les grands voyageurs.

| Offre | Hello One | Hello Prime |

|---|---|---|

| Retrait en zone euro | 1€ | Conditions plus avantageuses |

| Retrait hors zone euro | 3€ | Conditions plus avantageuses |

| Paiement en devises étrangères | 2,95% de commission de change | Conditions plus avantageuses |

-

Offres de bienvenue

- Montant : Jusqu’à 80 €

- Conditions : Simples, basées sur l’utilisation de la carte durant les premiers mois.

- Attractivité : Ces primes sont considérées comme attractives compte tenu de l’absence totale de conditions d’accès initiales à l’offre Hello One.

-

Application Mobile et Services

- Interface : Épurée et facilitant les opérations courantes.

- Fonctionnalité clé : Dépôt de chèque par photo, qui permet d’éviter les déplacements en agence tout en conservant la possibilité de s’y rendre si besoin.

-

Exhaustivité de l’Offre Bancaire

Hello bank! se positionne comme une banque véritablement complète malgré son modèle digital, proposant :

-

Produits d’Épargne

- L’ensemble des livrets réglementés (Livret A, LDDS, etc.),

- Une assurance-vie BNP Paribas Épargne & Retraite donnant accès à une large gamme de supports d’investissement.

-

Financement

- Crédit immobilier,

- Crédit à la consommation,

- Procédure : Instruction en ligne et accompagnement par un conseiller dédié.

Monabanq : excellence du service client

Monabanq se différencie par la qualité de son service client, récompensé par le label Service Client de l’Année. Cette banque du groupe Crédit Mutuel propose un modèle hybride alliant autonomie digitale et accompagnement humain personnalisé.

-

L’offre Bancaire Monabanq : Priorité à l’Accompagnement

L’argument phare de Monabanq est la relation client personnalisée. Contrairement à la gratuité généralisée du secteur, Monabanq propose des formules payantes justifiées par un service client d’excellence et l’accès à un banquier dédié.

-

Le Banquier Dédié et le Service Client

- Relation Privilégiée : Chaque client dispose d’un interlocuteur unique qui connaît son dossier et peut apporter des conseils personnalisés

- Horaires Flexibles : Le service client est joignable pour une grande flexibilité

Semaine : Du lundi au vendredi, de 8h à 22h,

Samedi : De 9h à 20h, - Justification du Tarif : Cet accompagnement séduit les profils qui valorisent la relation humaine, proche des banques traditionnelles

-

Les Formules de Cartes et Tarifs Mensuels

Monabanq propose trois formules principales, toutes incluant l’accès au banquier dédié.

| Offre | Tarifs mensuels | Type de carte | Avantage |

|---|---|---|---|

| Pratiq | 3€ | Visa classique | Accès à un banquier dédié par téléphone |

| Uniq | 6€ | Visa Premier | Assurances et assistances voyage complètes |

| Uniq+ | 9€ | Visa Premier | Services premium additionnels (Assurance moyens de paiement étendue, découverts autorisés) |

-

Frais, Transparence et Offre de Bienvenue

-

Transparence des Tarifs

- Compétitivité : Les tarifs restent transparents et compétitifs malgré les frais mensuels,

- Opérations Courantes : Aucuns frais additionnels pour les opérations courantes,

- Frais à l’Étranger : Optimisés

– Retraits : Gratuits en zone euro

– Paiements : Sans commission.

-

Offre de Bienvenue

- Montant : Jusqu’à 120 € pour compenser les frais mensuels,

- Conditions : Versement échelonné selon l’utilisation de la carte et la domiciliation de revenus.

-

Services et Produits Complémentaires

-

Application Mobile

L’application est ergonomique et propose toutes les fonctionnalités essentielles :

- Consultation des comptes et réalisation de virements,

- Dépôt de chèques par photo,

- Gestion des cartes en quelques clics.

-

Produits d’Épargne et Crédits

L’offre Monabanq est complète et répond aux besoins essentiels :

- Épargne et Investissement : Livrets réglementés, assurance-vie et compte-titres,

- Financement : Prêt immobilier et prêt à la consommation, avec un accompagnement dédié par le banquier attitré du client.

-

Recommandation

Monabanq est particulièrement recommandé pour les clients qui :

- Valorise la relation humaine et l’accompagnement personnalisé,

- Cherchent un service client d’excellence avec de larges plages horaires.

Le surcoût mensuel est justifié par la qualité de l’accompagnement et du service offert.

BforBank : simplicité et performance

BforBank, filiale du Crédit Agricole, cible une clientèle aisée recherchant simplicité et performance. Le positionnement de cette banque assume des conditions d’accès sélectives en contrepartie d’une offre particulièrement optimisée et de tarifs avantageux.

L’offre BforZEN propose une carte Visa Premier gratuite sous condition de revenus nets mensuels de 1 200€ (ou 10 000€ d’épargne). Cette formule unique simplifie le choix en proposant d’emblée une carte haut de gamme avec assurances et assistances complètes.

-

L’Offre BforBank : Simplicité et Sélectivité

BforBank mise sur une approche optimisée et sélective en proposant seulement deux formules clairement différenciées, ce qui simplifie grandement le choix du client. Ce positionnement garantit des services performants, notamment des cartes haut de gamme.

-

Les Deux Formules de Cartes BforBank

| Offre | Condition de Revenu/Épargne | Type de carte | Public cible |

|---|---|---|---|

| BforZEN | Revenus nets mensuels >= 1200€ OU Epargne >= 10 000€ | Visa Premier | Clients réguliers recherchant une carte haut de gamme de base. |

| BforVIP | Revenus nets mensuels >= 3000€ OU Epargne >= 50 000€ | Visa Infinite | Clients à revenus élevés recherchant des services prestige. |

- Avantages BforZEN : Carte haut de gamme (Premier) incluant assurances et assistances complètes,

- Avantages BforVIP : Services premium (priorité au service client, garanties voyage étendues).

-

Tarifs et Offre de Bienvenue

-

Tarifs

Les tarifs sont particulièrement compétitifs, s’inscrivant dans la philosophie de l’offre simplifiée :

- Opérations courantes : Gratuité,

- Retraits : Gratuits en zone euro,

- Paiements en devises : Aucune commission avec la carte Visa Infinite (BforVIP). Frais réduits avec BforZEN.

-

Offre de Bienvenue

Ces offres sont valables pour tout nouveau client n’ayant jamais ouvert de compte auparavant

- Montant : Jusqu’à 130 € (selon les périodes promotionnelles),

- Conditions : Basées sur l’utilisation de la carte et l’ouverture de produits complémentaires. La prime est débloquée progressivement sur plusieurs mois.

-

Services et Produits Complémentaires

-

Application Mobile

- Interface : Épurée et privilégiant l’essentiel,

- Fonctionnalités clés : Navigation intuitive, virements instantanés, consultation des comptes et paramétrage des alertes.

-

Épargne et Investissement

L’offre couvre l’ensemble des besoins financiers avec :

- Livrets : Livrets réglementés, souvent « boostés » lors d’offres promotionnelles,

- Assurance-vie : Contrats multisupports,

- Bourse : Compte-titres avec des outils d’analyse performants pour la gestion de portefeuille.

-

Financement (Crédit immobilier)

- Procédure : Simulation et instruction entièrement en ligne,

- Accompagnement : Traitement professionnel des dossiers par des conseillers experts immobilier

-

Recommandation

BforBank est la solution idéale pour les profils :

- Disposant de revenus réguliers supérieurs à 1 200 € (ou d’une épargne suffisante),

- Recherchant une solution bancaire optimisée, sélective et sans fioritures, offrant d’emblée une carte haut de gamme (Visa Premier ou Infinite).

Banque en ligne gratuite : est-ce vraiment sans frais ?

La notion de « banque en ligne gratuite » mérite d’être clarifiée pour éviter les déconvenues. Si les banques en ligne affichent généralement la gratuité de leur carte d’entrée de gamme et des opérations courantes, certaines conditions et exceptions subsistent.

La carte gratuite s’obtient effectivement sans frais de tenue de compte ni cotisation mensuelle chez BoursoBank, Fortuneo ou Hello bank!. Cette gratuité constitue un avantage majeur face aux banques traditionnelles facturant souvent des forfaits mensuels pouvant atteindre 10€ à 15€.

-

Conditions d’accès

- Hello bank! : accessible à tous sans conditions,

- Fortuneo : paiement mensuel minimum requis,

- BforBank : 1 200€ de revenus nets mensuels.

-

Frais potentiels

Les frais cachés concernent principalement :

- Oppositions sur chèque et rejets de prélèvement

- Découverts non autorisés

- Retraits hors zone euro (1,69% chez BoursoBank)

- Commissions de change (1,95% chez Fortuneo)

Le tableau ci-dessous compare la réalité de la gratuité selon les établissements :

| Banque | Carte gratuite | Conditions | Frais cachés potentiels |

|---|---|---|---|

| BoursoBank | Oui | Aucune | Retraits hors zone euro : 1,69% |

| Fortuneo | Oui | 1 paiement/mois | Commission change : 1,95% |

| Hello bank! | Oui | Aucune | Retraits hors réseau : 1€ |

| Monabanq | Non (3€/mois) | Aucune | Déjà inclus dans l’abonnement |

| BforBank | Oui | 1 200€ revenus | Retraits hors zone euro |

L’autorisation systématique constitue une sécurité pour éviter les frais de découvert, mais limite la flexibilité. Les cartes à débit immédiat ou différé avec découvert autorisé offrent plus de souplesse moyennant des agios en cas d’utilisation.

La transparence tarifaire des banques en ligne constitue un avantage indéniable avec grilles tarifaires détaillées accessibles en ligne. Cette clarté facilite les comparaisons et évite les mauvaises surprises, contrairement à certaines pratiques du secteur traditionnel.

Offres de bienvenue et primes : jusqu’à 260€ offerts

Les offres de bienvenue constituent un argument commercial majeur pour attirer de nouveaux clients. En 2026, les primes atteignent jusqu’à 260€ cumulés selon les établissements et les produits souscrits. Ces montants représentent un avantage financier non négligeable lors du changement de banque.

BoursoBank propose jusqu’à 130€ de prime débloquée progressivement : 80€ pour l’ouverture et l’utilisation de la carte, 50€ supplémentaires pour la domiciliation de revenus ou l’ouverture d’un livret d’épargne. Les conditions requièrent généralement 3 paiements par carte durant les 3 premiers mois.

Fortuneo se montre particulièrement généreux avec jusqu’à 160€ : 80€ à l’ouverture, 50€ pour la première utilisation de la carte, et 30€ pour la domiciliation de revenus. Le versement s’échelonne sur plusieurs mois avec des paliers d’utilisation à respecter.

Hello bank! offre 80€ de prime avec des conditions simples : ouverture du compte et 5 paiements par carte durant les 3 premiers mois. Cette offre claire et accessible convient aux nouveaux clients recherchant une souscription sans complexité.

Monabanq propose jusqu’à 120€ débloqués progressivement : 80€ pour l’ouverture et l’utilisation, 40€ pour la domiciliation de revenus. La prime compense en partie les frais mensuels durant la première année.

BforBank offre jusqu’à 130€ avec 80€ d’ouverture et 50€ pour la domiciliation de revenus ou l’ouverture d’une assurance-vie. Les conditions restent accessibles pour profiter de cette offre avantageuse.

Les cumuls de primes peuvent atteindre 260€ en souscrivant plusieurs produits (compte courant + assurance-vie + compte-titres). Certaines promotions ponctuelles sur Meilleurtaux ou les comparateurs agrègent ces offres pour maximiser l’avantage financier.

Les conditions d’obtention varient selon les établissements mais suivent généralement le même schéma : ouverture du compte, première utilisation de la carte (nombre minimal de paiements), maintien du compte actif durant une période définie (3 à 6 mois), et éventuellement domiciliation de revenus.

Le versement s’échelonne dans le temps pour fidéliser les clients et éviter les ouvertures opportunistes suivies de fermetures immédiates. Les banques sécurisent ainsi leur investissement acquisition en conditionnant le déblocage total à une utilisation effective sur plusieurs mois.

La vigilance reste de mise sur les conditions d’éligibilité : certaines offres sont réservées aux nouveaux clients n’ayant jamais détenu de compte dans l’établissement, d’autres imposent un montant minimum de premier versement ou excluent les mineurs.

Le tableau récapitulatif des offres de bienvenue 2026 :

| Banque | Prime maximale | Conditions principales | Délai de versement |

|---|---|---|---|

| BoursoBank | 130€ | 3 paiements + épargne | 3-6 mois |

| Fortuneo | 160€ | Utilisation carte + revenus | 4-8 mois |

| Hello bank! | 80€ | 5 paiements | 3 mois |

| Monabanq | 120€ | Utilisation + revenus | 3-6 mois |

| BforBank | 130€ | Revenus ou épargne | 3-6 mois |

Avantages et inconvénients des banques en ligne

Choisir une banque en ligne plutôt qu’un établissement traditionnel implique de peser les avantages et inconvénients pour valider l’adéquation avec ses besoins et habitudes bancaires.

Économies sur les frais bancaires

-

Cartes gratuites avec une banque en ligne contre 120-240€/an en banque traditionnelle

-

Économie potentielle : 150-200€ de tenue de compte par an par rapport à une banque traditionnelle

-

Frais à l’étranger réduits avec des retraits gratuits en zone euro et des commissions de change compétitives

-

Opérations courantes gratuites (virements, prélèvements)

Flexibilité et gestion autonome via application mobile

-

Disponibilité 24h/24 et 7j/7, plus besoin de se déplacer en agence

-

L’application mobile centralise toutes les opérations bancaires dont les virements instantanés

-

Des notifications push en temps réel alertent sur chaque opération, facilitant la détection de fraudes potentielles et le suivi des dépenses pour optimiser son budget.

-

Possibilité de déposer des chèques sur le compte par photo avec validation sous 48h

Le coût moyen d’un compte en banque en ligne oscille entre 0€ et 100€ annuels contre 150€ à 300€ dans le secteur traditionnel, soit une économie potentielle de 150€ à 200€ par an. Sur 10 ans, cela représente 1 500€ à 2 000€ d’épargne.

Cette épargne banque optimisée libère du pouvoir d’achat pour d’autres projets ou renforce la constitution d’une trésorerie de précaution. L’avantage financier se révèle particulièrement significatif pour les jeunes actifs et familles maîtrisant leur budget.

L’avantage de flexibilité en ligne séduit particulièrement les actifs mobiles, les voyageurs et les digital natives habitués aux services dématérialisés. La génération Z et les millennials plébiscitent massivement ce modèle.

Restrictions sur les opérations en espèces

-

Dépôts d’espèces limités, une agence traditionnelle est requise ou alors une agence partenaire

-

Bien que les dépôts de chèque soient possibles, les volumes importants doivent se faire par envoi postal

-

Plafonds de retrait hebdomadaires entre 300€ et 1000€ selon la carte. Impossibilité de laisser cours aux dépenses exceptionnelles

L’absence d’agences physiques limite également les rendez-vous en face-à-face avec un conseiller pour des dossiers complexes (financement immobilier, succession, optimisation patrimoniale). Le téléphone et la visioconférence compensent partiellement mais ne remplacent pas totalement le contact humain pour certains profils.

Les clients attachés aux espèces ou nécessitant des services en agence régulièrement devront évaluer si ces limitations sont compatibles avec leurs habitudes. Pour la majorité des utilisateurs privilégiant les paiements par carte et virements, ces contraintes restent marginales.

Comment choisir la meilleure banque en ligne ?

La sélection de la meilleure banque en ligne nécessite une analyse multicritères adaptée à son profil et ses besoins spécifiques. Aucun établissement ne se révèle universellement meilleur, chacun présentant des points forts différenciants.

Analyser les tarifs et frais

La grille tarifaire constitue le premier élément de comparaison avec des écarts significatifs selon les établissements et les profils d’utilisation. La gratuité affichée masque parfois des frais spécifiques à analyser en détail.

Frais à l’étranger

Les frais à l’étranger représentent un paramètre majeur pris en compte par les voyageurs. Les politiques tarifaires sont très hétérogènes. Fortuneo et BoursoBank (offre Ultim) se distinguent par leur gratuité étendue, tandis que Hello bank! facture 1€ à 3€ par retrait hors zone euro.

Commissions de change

- Entre 0 % et 2,95 % selon la carte

- Impact significatif sur les paiements en devises

- À privilégier : cartes sans commission pour les séjours hors zone euro

Frais de tenue de compte

- Généralement gratuits : BoursoBank, Fortuneo, Hello bank!, BforBank

- Monabanq : 3 € à 9 € / mois (justifiés par un service client premium avec conseiller dédié)

Frais d’incidents bancaires

- Moins élevés que dans les banques traditionnelles

- Restent dissuasifs (rejet de prélèvement, découvert non autorisé, opposition)

- Grilles tarifaires claires facilitant l’anticipation par banque

Opérations courantes

Gratuits chez tous les acteurs

- Virements SEPA

- Prélèvements automatiques

- Virements permanents

Comparer les produits et services disponibles

Toutes les banques en ligne ne proposent pas la même profondeur de gamme.

-

Épargne

- Les livrets réglementés sont disponibles partout : Livret A, LDDS, LEP (selon éligibilité). Les taux identiques entre établissements

- Livrets boostés : promotions temporaires intéressantes pour l’épargne de court terme

-

Assurance-vie

- Offres multisupports : fonds euros + unités de compte

- BoursoBank et Fortuneo se distinguent par :

- Frais de gestion réduits (0,5 % à 0,75 %)

- Large choix de supports d’investissement

L’assurance-vie constitue un produit phare avec des offres multisupports donnant accès aux fonds euros sécurisés et aux unités de compte pour diversifier son portefeuille. BoursoBank et Fortuneo se distinguent par leurs frais de gestion réduits (0,5% à 0,75%) et leur large gamme de supports.

-

Bourse PEA et compte-titres

- Tarifs compétitifs sur les ordres

- BoursoBank : plateforme complète et frais parmi les plus bas du marché

-

Crédits

Crédit immobilier et crédit à la consommation proposés par :

- Fortuneo, BoursoBank, Hello bank!

- Taux compétitifs et parcours 100 % en ligne

-

Assurances complémentaires

- Habitation, auto, santé (offres en développement)

- Tarifs souvent négociés via des partenariats assureurs

Vérifier les conditions pour voyager

-

Frais, assurances, assistance

Les frais à l’étranger constituent le critère prioritaire avec des écarts majeurs : Fortuneo et BoursoBank Ultim proposent retraits et paiements gratuits mondialement, Hello bank! facture 1€ à 3€ par retrait, et les commissions de change varient de 0% à 2,95% selon les cartes.

Les assurances voyage intégrées aux cartes Premier/Gold/Infinite couvrent annulation, retard, perte bagages, assistance médicale et rapatriement. Les plafonds d’indemnisation et franchises varient significativement d’une offre à l’autre.

L’assistance médicale à l’étranger banque s’avère cruciale avec prise en charge des frais hospitaliers et rapatriement sanitaire. Les cartes premium proposent généralement des plafonds illimités et une assistance 24h/24.

-

Garanties, carte virtuelle et plafonds

Les garanties achats (vol, casse, extension de garantie constructeur) ajoutent une protection appréciable pour les acquisitions effectuées avec la carte durant les voyages.

La carte virtuelle renforce la sécurité des achats en ligne à l’étranger en générant des numéros temporaires limitant les risques de fraude. Cette fonctionnalité rassure pour les réservations d’hébergements et activités.

Les plafonds de paiement et retrait doivent être vérifiés pour s’assurer qu’ils couvrent les besoins durant les séjours, avec possibilité généralement de les augmenter temporairement via l’application mobile.

Les voyageurs réguliers doivent analyser en détail les conditions tarifaires pour voyager sereinement sans surcoût.

Évaluer la qualité du service client

La qualité du service client compense l’absence d’agences physiques avec des standards d’excellence variables selon les établissements. Les horaires d’ouverture, canaux de contact et réactivité constituent les critères d’évaluation.

Monabanq se distingue par son banquier dédié joignable du lundi au samedi avec horaires étendus (8h-22h en semaine). Cette relation personnalisée justifie les frais mensuels pour les profils valorisant l’accompagnement humain.

BoursoBank et Fortuneo proposent des services clients réactifs par téléphone, chat et email avec conseillers formés capables de traiter la majorité des demandes. Les horaires couvrent les journées en semaine et le samedi matin.

Hello bank! s’appuie sur l’expertise de BNP Paribas avec possibilité de rendez-vous en agence pour les dossiers complexes. Cette hybridation rassure les clients recherchant un contact physique ponctuel.

BforBank cible une clientèle autonome avec un service client efficace mais moins étendu en horaires. La priorité accordée aux clients VIP constitue un avantage pour les profils aisés.

-

Avis clients

Les avis clients sur des plateformes comme Trustpilot ou Google Reviews donnent des indications précieuses sur la satisfaction réelle et les éventuels points de friction. Les notes moyennes oscillent entre 3,5 et 4,5/5 selon les établissements.

Notre Trust Pilot

[brtpmj_reviews]La réactivité lors du traitement des réclamations et litiges constitue un critère distinctif. Les banques recommandées résolvent généralement les problèmes sous 48h à 72h avec suivi personnalisé du dossier.

Produits d’épargne et solutions d’investissement

Les banques en ligne proposent désormais une gamme exhaustive de produits d’épargne et d’investissement rivalisant avec les banques traditionnelles. Cette exhaustivité évite la multi-bancarisation et centralise la gestion patrimoniale.

Livrets d’épargne et comptes rémunérés

Les livrets réglementés (Livret A, LDDS, LEP) constituent la base de la d’épargne banque avec des taux identiques quel que soit l’établissement (3% pour le Livret A en 2026). L’ouverture s’effectue en quelques clics via l’application mobile.

Les livrets boostés

-

Jusqu’à 4% à 5% brut de rémunérations promotionnelles les premiers mois

-

Solution d’optimisation de sa trésorerie à court terme

Le Livret d’Épargne Populaire (LEP)

-

Solution pouur les revenus modestes (jusqu’à 5% en 2026

-

Ouverture facilitée avec vérification automatique des ressources

Les comptes à terme

-

Taux garantis sur des durées définies (1 à 5 ans) (exemple : immobilier, études)

-

Rémunération attractive en contrepartie du blocage des fonds

La fiscalité de l’épargne (flat tax de 30% sur les intérêts des livrets non réglementés) s’applique automatiquement avec possibilité d’option pour le barème progressif si plus avantageux. Les banques fournissent les déclarations pré-remplies simplifiant les obligations fiscales.

Assurance-vie et placements financiers

L’assurance-vie constitue l’enveloppe privilégiée pour les projets moyen-long terme avec fiscalité avantageuse après 8 ans et transmission optimisée. Les banques en ligne proposent des contrats multisupports performants.

Les fonds euros sécurisés garantissent le capital investi avec des rendements variant de 2% à 3,5% selon les contrats et la conjoncture. BoursoBank Vie et Fortuneo Vie figurent parmi les contrats les mieux rémunérés du marché.

Les unités de compte permettent de diversifier son portefeuille sur des supports actions, obligations, immobilier (SCPI), ou thématiques (transition énergétique, technologie). Cette diversification optimisée améliore le couple rendement/risque.

Les frais de gestion oscillent entre 0,5% et 0,75% annuels chez les banques en ligne contre 1% à 1,5% dans le secteur traditionnel. Cette économie représente plusieurs milliers d’euros sur la durée d’un contrat.

L’arbitrage entre fonds euros sécurisé et unités de compte dynamiques s’adapte à son profil de risque et son horizon d’investissement. Les outils de gestion pilotée simplifient la répartition pour les investisseurs débutants.

Le compte-titres ordinaire (CTO) et le Plan d’Épargne en Actions (PEA) complètent l’offre pour investir en bourse avec fiscalité spécifique. BoursoBank domine ce segment avec plateforme complète, tarifs compétitifs et large accès aux places boursières mondiales.

Voici une infographie reprenant les éléments ci-dessus que vous pouvez retrouver ici

Crédits proposés par les banques en ligne

Les banques en ligne ont progressivement enrichi leur offre de prêt bancaire pour proposer des solutions de financement complètes. Les taux pratiqués se montrent souvent plus compétitifs que le secteur traditionnel grâce à des structures de coûts optimisées.

Crédit immobilier en ligne

Le crédit immobilier représente l’engagement financier le plus important d’une vie, nécessitant analyse approfondie des conditions proposées. Les banques en ligne ont développé des parcours digitalisés avec accompagnement expert.

BoursoBank, Fortuneo et Hello bank! proposent des taux de crédit immobilier compétitifs avec possibilité de simulation en ligne en quelques minutes. Les conditions personnalisées s’adaptent au profil emprunteur (apport, revenus, endettement).

L’instruction du dossier s’effectue entièrement en ligne avec upload des justificatifs et suivi en temps réel de l’avancement. Un conseiller dédié accompagne le projet de la simulation à la signature chez le notaire.

Les taux fixes sur 15, 20 ou 25 ans sécurisent les mensualités avec visibilité long terme sur le coût total du prêt. Les taux variables restent marginaux dans le contexte actuel privilégiant la stabilité.

L’assurance emprunteur proposée par les banques doit être comparée avec les offres de délégation externe potentiellement plus avantageuses. La loi permet de changer d’assurance annuellement pour optimiser ce poste de dépense significatif.

Les frais de dossier oscillent entre 0€ et 1 500€ selon les établissements et périodes promotionnelles. Certaines offres de bienvenue incluent la prise en charge de ces frais pour attirer les acquéreurs.

Crédit à la consommation

Le crédit à la consommation finance les projets personnels (automobile, travaux, équipement) avec des montants de 1 000€ à 75 000€ et des durées de 12 à 120 mois. Les banques en ligne proposent des taux compétitifs avec instruction rapide.

Le prêt personnel non affecté offre une liberté d’utilisation des fonds sans justification nécessaire. Les taux débutent autour de 2% à 3% TAEG pour les meilleurs profils et montants élevés.

Le crédit affecté (auto, travaux) bénéficie parfois de conditions plus avantageuses avec taux réduits en contrepartie d’un engagement sur l’utilisation des fonds. L’annulation du prêt intervient automatiquement si le projet n’aboutit pas.

Le crédit renouvelable reste proposé par certains établissements mais doit être utilisé avec parcimonie compte tenu de taux généralement plus élevés (7% à 15% TAEG). Cette réserve d’argent convient aux besoins ponctuels de trésorerie.

La simulation en ligne permet de comparer les mensualités selon la durée choisie et d’identifier la formule optimisée respectant sa capacité de remboursement. Les calculettes intègrent le coût total du crédit pour une vision exhaustive.

Le rachat de crédits regroupe plusieurs prêts existants en une mensualité unique souvent réduite grâce à l’allongement de durée. Cette consolidation simplifie la gestion budgétaire mais augmente le coût total si la durée s’étend significativement.

Ouvrir un compte bancaire en ligne : le guide étape par étape

L’ouverture d’un compte bancaire en ligne s’effectue entièrement à distance en 15 à 20 minutes avec validation sous 24h à 72h. Le processus dématérialisé simplifie les démarches tout en respectant les obligations réglementaires de vérification d’identité.

Documents nécessaires et conditions d’éligibilité

Les conditions d’éligibilité varient selon les établissements avec des critères de revenus, d’âge et de résidence. La majorité exige 18 ans minimum, résidence fiscale en France et parfois des revenus nets mensuels minimums.

-

Les documents nécessaires

- Une pièce d’identité officielle valide (carte nationale d’identité (CNI) française ou européenne ou passeport ou titre de séjour),

- Un justificatif de domicile de moins de 3 mois (facture eau/électricité/téléphone, avis d’imposition),

- Un justificatif de revenus (bulletin de salaire, avis d’imposition).

-

Les conditions d’éligibilité

- Les conditions de revenus selon les offres bancaires

- Une signature électronique valide (selon eIDAS européen)

- Une vérification d’identité par vidéo-identification ou envoi postal de documents certifiés

- L’absence d’interdiction bancaire. Les personnes fichées se voient refuser l’ouverture sauf offre spécifique de compte à autorisation systématique.

Processus d’ouverture détaillé

L’ouverture d’un compte en ligne suit un parcours standardisé optimisant l’expérience utilisateur tout en collectant les informations réglementaires obligatoires.

Étape 1 : Simulation et choix de l’offre – Le comparateur en ligne ou le site de la banque permet de sélectionner la carte adaptée selon son profil et ses besoins. Les conditions d’éligibilité s’affichent clairement pour valider sa compatibilité.

Étape 2 : Saisie des informations personnelles – Un formulaire collecte identité, adresse, situation professionnelle, revenus mensuels et informations fiscales. La saisie prend 5 à 10 minutes avec enregistrement automatique pour reprise ultérieure si interruption.

Étape 3 : Upload des justificatifs – La numérisation des documents (pièce d’identité, justificatif de domicile, revenus) s’effectue par photo depuis smartphone ou upload depuis ordinateur. La qualité des documents conditionne la rapidité de validation.

Étape 4 : Vérification d’identité – La vidéo-identification connecte avec un opérateur qui vérifie la conformité de la pièce d’identité et réalise quelques questions de sécurité. Le processus dure 5 minutes et valide immédiatement l’identité.

Étape 5 : Signature électronique – La lecture et acceptation des conditions générales précèdent la signature électronique du contrat via code SMS ou signature graphique selon les établissements. Ce dispositif sécurisé engage juridiquement les parties.

Étape 6 : Premier versement – Le virement depuis un autre compte à son nom effectue le premier approvisionnement (généralement 10€ à 300€ selon les offres). Ce versement initial active le compte et déclenche la fabrication de la carte.

Étape 7 : Activation et utilisation – La réception de la carte bancaire intervient sous 7 à 10 jours par courrier sécurisé avec code PIN séparé. L’activation s’effectue via l’application mobile ou par premier retrait en distributeur. Le compte devient alors pleinement opérationnel.

Les délais totaux d’ouverture oscillent entre 24h (cas optimaux avec vidéo-identification et validation express) et 10 jours (délais postaux et vérifications complémentaires). La majorité des ouvertures se finalise sous 48h à 72h.

Banques en ligne vs néobanques : quelles différences ?

Les banques en ligne et néobanques partagent une distribution digitale mais présentent desdifférences fondamentales dans leur modèle économique, leur réglementation et leurs services proposés. Cette distinction mérite d’être clarifiée pour orienter son choix selon ses besoins.

-

Règlementation et Licence Bancaire

C’est la différence la plus invisible mais la plus importante pour la sécurité de votre argent.

- Banques en Ligne (BoursoBank, Fortuneo, Hello bank!) :

- Possèdent un agrément bancaire complet (ACPR).

- Autorisées à collecter des dépôts, octroyer des crédits et proposer de l’épargne.

- Garantie des dépôts : Jusqu’à 100 000 € par le FGDR (fonds français).

- Néobanques (Revolut, N26, Nickel) :

- Souvent limitées à un agrément d’établissement de paiement.

- Services plus restreints (souvent pas de chéquiers ou de découverts).

- Garantie : Dépend du pays d’origine (parfois moins protecteur que le système français).

-

Modèle économique et origine

- Les Banques en Ligne : Ce sont des filiales de grands groupes bancaires (Société Générale pour BoursoBank, BNP Paribas pour Hello bank!). Elles bénéficient de la solidité financière de leur maison-mère.

- Néobanques (Revolut, N26, Nickel) : Ce sont des fintechs indépendantes. Elles misent tout sur l’innovation technologique et l’expérience utilisateur mobile.

| Caractéristiques | Banque en ligne | Néobanque |

|---|---|---|

| Usage idéal | Compte principal | Compte secondaire / Voyage |

| Épargne (Livret A, PEA) | Oui (complet) | Rare ou limité |

| Crédit (Immo, Conso) | Oui | Rare (souvent via partenaires) |

| Offre Gratuite | Totale (sous conditions) | Modèle « Freemium » (options payantes) |

| Innovation Mobile | Standard / Bonne | Excellente (temps réel, crypto) |

| International | Frais réduits | Frais quasi nuls / Multi-devises |

-

Quel modèle choisir selon votre profil ?Modèle économique et origine

- La Banque en Ligne : Pour la stabilité

Elle s’impose comme solution bancaire principale. Elle est idéale si vous avez besoin de :

- Domicilier votre salaire.

- Ouvrir un Livret A ou un PEL.

- Souscrire un crédit immobilier.

- La Néobanque : Pour la mobilité

Elle est parfaite comme compte secondaire ou pour les voyages. Elle brille par :

- La gestion multi-devises et le change instantané,

- L’ergonomie de l’application (Revolut, N26),

- L’ouverture de compte ultra-rapide (quelques minutes).

Sécurité et fiabilité des banques en ligne

La sécurité constitue une préoccupation majeure lors du choix d’une banque digitale. Les établissements en ligne ont développé des dispositifs robustes garantissant la protection des fonds et données personnelles, souvent supérieurs aux standards traditionnels.

Réglementation et protection des clients

Les banques en ligne françaises sont soumises à la même réglementation stricte que les banques traditionnelles, garantissant un niveau de protection identique. L’agrément ACPR conditionne le respect de normes prudentielles rigoureuses concernant les fonds propres, la gestion des risques et la protection clientèle.

La directive européenne DSP2 (Directive sur les Services de Paiement) renforce la sécurité des transactions en ligne avec l’authentification forte obligatoire. Chaque paiement nécessite deux facteurs parmi trois possibles : connaissance (mot de passe), possession (smartphone), inhérence (empreinte digitale).

Le Fonds de Garantie des Dépôts et de Résolution (FGDR) protège les dépôts bancaires jusqu’à 100 000€ par client et par établissement en cas de défaillance. Cette garantie s’applique intégralement aux banques en ligne adossées aux grands groupes français, offrant une sécurité équivalente aux acteurs traditionnels.

La protection des données personnelles respecte le RGPD (Règlement Général sur la Protection des Données) avec obligations strictes de confidentialité, minimisation de collecte, droit d’accès et portabilité. Les banques communiquent transparently sur l’utilisation des données et les droits clients.

Le secret bancaire s’applique intégralement avec interdiction de divulguer les informations sur les comptes et opérations sauf obligations légales (justice, fisc). Les équipes sont formées au respect de cette confidentialité fondamentale.

Les dispositifs anti-fraude analysent en temps réel les transactions pour détecter les comportements suspects et bloquer les opérations frauduleuses. L’intelligence artificielle améliore continuellement la pertinence de ces alertes tout en limitant les faux positifs.

La carte virtuelle génère des numéros temporaires pour les achats en ligne, limitant l’exposition du numéro réel en cas de compromission d’un site marchand. Cette fonctionnalité recommandée pour les paiements Internet réduit drastiquement les risques de fraude.

Le blocage temporaire de carte via l’application mobile sécurise immédiatement en cas de perte ou vol présumé, avant confirmation définitive au service client. Cette réactivité minimise les utilisations frauduleuses potentielles.

Avis des utilisateurs et qualité du service client

| Banque | Note Moyenne | Points Forts | Points Faibles |

|---|---|---|---|

| Monabanq | 4,2 / 5 | Service client d’excellence, banquier dédié très disponible. | Frais mensuels (abonnement) |

| BoursoBank | 3,9 / 5 | Gratuité totale, application mobile complète | Temps d’attente parfois long au service client |

| BforBank | 3,9 / 5 | Simplicité de l’offre, produits d’épargne performants. | Conditions de revenus sélectives |

| Fortuneo | 3,8 / 5 | Frais à l’étranger optimisés, fiabilité technique. | Conditions pour garder la gratuité premium |

| Hello bank! | 3,7 / 5 | Accessibilité, accès au réseau physique BNP Paribas | Frais de retrait hors réseau BNP |

Les avis clients constituent un indicateur précieux de la satisfaction réelle et de la fiabilité perçue des banques en ligne. Les plateformes d’évaluation comme Trustpilot, Google Reviews ou les comparateurs spécialisés agrègent des milliers de retours d’expérience.

Néanmoins, La fiabilité d’une banque se révèle surtout quand un problème survient.

- Délai de traitement : Les banques recommandées traitent généralement les réclamations sous 48h à 72h.

- Forums & Communautés : Des plateformes comme Meilleurtaux ou le Café de la Bourse sont des sources précieuses pour vérifier la réactivité des banques sur des dossiers complexes (prêts immobiliers, fraudes).

Innovations technologiques et applications mobiles

L’innovation technologique constitue un différenciateur majeur des banques en ligne, investissant massivement dans leurs applications mobiles et nouveaux services digitaux. Ces évolutions transforment l’expérience utilisateur et enrichissent continuellement les fonctionnalités disponibles.

| Banque | Note Moyenne | Points Forts Technologiques |

|---|---|---|

| BoursoBank | 4,5 à 4,7 / 5 | La plus complète : bourse, crédits, épargne, chèque par photo. |

| Fortuneo | 4,5 à 4,7 / 5 | Ergonomie, carte virtuelle, gestion granulaire des plafonds. |

| Monabanq | 4,3 / 5 | Messagerie directe avec le banquier dédié, simplicité |

| Hello bank! | 4,2 à 4,4 / 5 | Vision consolidée (si client BNP), alertes de sécurité |

| BforBank | 4,2 à 4,4 / 5 | Interface épurée, outils d’analyse boursière performants |

Applications mobiles : comparatif des fonctionnalités

L’application mobile représente le point de contact principal avec sa banque en ligne, concentrant l’essentiel des interactions quotidiennes. La qualité de ces applications varie significativement selon les investissements technologiques des établissements.

-

BoursoBank : La Référence

C’est l’application la plus aboutie du marché. Elle permet de tout gérer sans exception :

- Bourse : Passage d’ordres en temps réel,

- Crédit : Simulations et souscriptions intégrées,

- Quotidien : Catégorisation automatique et dépôt de chèque par photo.

-

Fortuneo : Sécurité et Contrôle

L’application privilégie la maîtrise de ses moyens de paiement :

- Carte Virtuelle : Génération de numéros temporaires pour les achats web,

- Plafonds : Ajustement instantané des limites de retrait et de paiement,

- Dashboard : Synthèse claire de l’ensemble du patrimoine (comptes + bourse).

-

Monabanq & Hello bank! : Hybridation et Relation

- Monabanq : Met l’accent sur le lien humain via une messagerie intégrée au conseiller,

- Hello bank! : Profite de l’écosystème BNP Paribas pour une sécurité renforcée et une gestion multi-comptes facilitée.

Paiement mobile et innovations bancaires

Les banques en ligne ont généralisé les technologies de pointe pour remplacer la carte physique.

Les paiements mobiles se démocratisent avec intégration d’Apple Pay, Google Pay et Samsung Pay par l’ensemble des banques en ligne. Ces technologies transforment le smartphone en carte bancaire virtuelle pour paiements sans contact jusqu’à des plafonds élevés.

Apple Pay s’active en ajoutant sa carte bancaire à l’application Wallet de l’iPhone ou l’Apple Watch. Les paiements s’effectuent par simple approche du terminal avec authentification par Face ID, Touch ID ou code. La sécurité repose sur la tokenisation générant un numéro de carte unique par transaction.

Google Pay sur Android propose un fonctionnement similaire avec ajout de la carte dans l’application et paiement par NFC (Near Field Communication). L’authentification s’effectue par empreinte digitale, reconnaissance faciale ou code PIN selon les terminaux.

Samsung Pay étend les possibilités avec compatibilité aux anciens terminaux à bande magnétique via technologie MST (Magnetic Secure Transmission), élargissant significativement le périmètre d’acceptation par rapport aux solutions concurrentes limitées au NFC.

Les virements instantanés SEPA démocratisés par les banques en ligne exécutent les transferts en moins de 10 secondes 24h/24 et 7j/7, révolutionnant la réactivité des transactions. Cette fonctionnalité gratuite chez BoursoBank, Fortuneo et Hello bank! facilite les paiements urgents ou les partages de frais entre amis.

La demande d’argent entre utilisateurs simplifie le recouvrement de petites sommes avec génération d’un lien de paiement partageable par SMS ou messagerie. Le débiteur règle en un clic via virement instantané, évitant les relances et oublis.

Le cashback et programmes de fidélité s’intègrent progressivement aux applications mobiles avec remboursement partiel sur certains achats auprès de marchands partenaires. Ces avantages complémentaires bonifient l’utilisation de la carte tout en générant des revenus additionnels pour la banque via les commissions d’apporteur d’affaires.

L’agrégation de comptes externes centralise la vision de son patrimoine financier en connectant les comptes détenus dans d’autres établissements. Cette fonctionnalité prévue par la réglementation DSP2 offre un tableau de bord financier exhaustif depuis une application unique.

Les assistants intelligents et chatbots répondent aux questions fréquentes 24h/24 avec compréhension du langage naturel et résolution autonome des demandes simples (édition RIB, consultation solde, information sur une opération). L’intelligence artificielle améliore continuellement la pertinence des réponses.

L’analyse des dépenses catégorise automatiquement les transactions (alimentation, transport, loisirs, logement) avec visualisations graphiques du budget mensuel. Les alertes préventives signalent les dépassements ou comportements inhabituels pour mieux maîtriser ses finances.

Comment changer pour une banque en ligne ?

Le changement de banque s’est considérablement simplifié grâce au service d’aide à la mobilité bancaire obligatoire depuis 2017. Ce dispositif automatise les démarches fastidieuses et garantit la continuité des paiements durant la transition.

-

La phase de lancement

Avant toute chose, vous devez être client de votre nouvelle banque.

Étape 1 : Ouvrez votre compte dans la banque en ligne choisie.

Étape 2 : Activez votre compte et recevez votre nouvelle carte bancaire.

Étape 3 : Signez le mandat de mobilité bancaire directement depuis l’application de votre nouvelle banque.

Le mandat de mobilité : C’est une autorisation qui permet à votre nouvelle banque d’agir en votre nom auprès de l’ancienne pour transférer vos opérations récurrentes.

-

Le calendrier de la transition (délais légaux)

Le processus suit un calendrier précis pour garantir que vous ne manquiez aucun paiement.

| Acteur | Action | Délai |

|---|---|---|

| Ancienne banque | Transmet la liste des opérations récurrentes (13 derniers mois) | 5 jours ouvrés |

| Nouvelle banque | Prévient les organismes (EDF, employeur, mutuelle, etc.) | 5 jours ouvrés |

| Organismes/Créanciers | Prennent en compte vos nouvelles coordonnées | 10 jours ouvrés |

-

Les 3 précautions indispensables

Même si le processus est automatisé, votre vigilance est nécessaire sur trois points :

La Trésorerie de Sécurité

Ne fermez pas votre ancien compte immédiatement. Conservez-le actif pendant 1 à 2 mois avec un peu d’argent dessus pour couvrir d’éventuels prélèvements qui n’auraient pas encore basculé.

Le Cas des Chèques

C’est le point le plus sensible :

- Listez les chèques que vous avez émis et qui n’ont pas encore été encaissés.

- Laissez la provision nécessaire sur l’ancien compte jusqu’à leur encaissement total.

- Attention : Un chèque présenté sur un compte fermé entraîne un incident de paiement

Revenus et Prestations

Communiquez vous-même votre nouveau RIB à votre employeur et aux organismes sociaux (CAF, Pôle Emploi, CPAM). Bien que la banque le fasse, une double vérification assure que votre prochain virement arrive au bon endroit.

-

Ce qui n’est PAS transféré automatiquement

Le service de mobilité ne concerne que le compte courant. Pour le reste, vous devez agir manuellement :

- Livrets réglementés (Livret A, LDDS, LEP) : Ils ne sont pas transférables. Vous devez les clôturer dans l’ancienne banque et les rouvrir dans la nouvelle.

- Assurance-vie / PEA : Ils nécessitent des démarches spécifiques (souvent un rachat et un réinvestissement) avec une attention particulière aux impacts fiscaux.

-

La Clôture Finale

Une fois que vous avez vérifié que toutes vos opérations passent sur le nouveau compte :

Étape 1 : Envoyez une demande de clôture par courrier recommandé (certaines banques en ligne le proposent via leur interface).

Étape 2 : Détruisez vos anciens moyens de paiement (cartes et chéquiers).

Étape 3 : Frais : La clôture est gratuite (sauf si le compte a moins de 12 mois, où des frais peuvent s’appliquer).

Questions fréquentes sur les banques en ligne

Selon notre analyse approfondie du marché en 2025, BoursoBank (anciennement Boursorama Banque) s’impose comme la meilleure banque en ligne globalement grâce à sa complétude d’offre, sa gratuité étendue et son excellence technologique. Filiale de Société Générale, elle cumule plus de 4 millions de clients avec une satisfaction client élevée.

Toutefois, la notion de « meilleure » reste subjective et dépend du profil utilisateur. Fortuneo surpasse BoursoBank pour les voyageurs grâce à ses frais à l’étranger quasi inexistants. Hello bank! convient mieux aux profils sans revenus élevés avec son accessibilité universelle. Monabanq séduit ceux valorisant un service client premium avec banquier dédié.

BforBank s’adresse aux investisseurs aisés recherchant simplicité et performance. Chaque établissement excelle sur certains critères, rendant le choix dépendant des priorités individuelles : voyage fréquent, épargne et investissement, service client, accessibilité ou excellence globale.

La méthode recommandée consiste à identifier ses 2-3 critères prioritaires (frais internationaux, revenus d’éligibilité, produits d’épargne, service client) et comparer les offres spécifiquement sur ces dimensions. Le « meilleur » établissement émerge naturellement de cette analyse personnalisée.

Les banques en ligne françaises sont parfaitement fiables et sécurisées, soumises à la même réglementation stricte que les banques traditionnelles. L’agrément ACPR (Autorité de Contrôle Prudentiel et de Résolution) conditionne leur exercice avec respect de normes prudentielles rigoureuses sur fonds propres, gestion des risques et protection clientèle.

L’adossement aux grands groupes bancaires renforce cette fiabilité : BoursoBank appartient à Société Générale, Fortuneo au Crédit Mutuel Arkéa, Hello bank! à BNP Paribas, BforBank au Crédit Agricole, Monabanq au Crédit Mutuel. Cette solidité financière garantit la pérennité des établissements et la sécurité des dépôts.

La garantie des dépôts jusqu’à 100 000€ par le Fonds de Garantie des Dépôts et de Résolution (FGDR) protège intégralement les comptes en cas de défaillance exceptionnelle. Cette protection légale équivaut strictement à celle des banques avec agences.

La sécurité informatique fait l’objet d’investissements massifs avec chiffrement des données, authentification forte, surveillance des transactions frauduleuses et certifications sécurité (ISO 27001). Les banques en ligne respectent souvent des standards plus élevés que certains acteurs traditionnels moins digitalisés.

Les avis clients et régulateurs confirment cette fiabilité avec peu d’incidents majeurs rapportés. Les réclamations portent généralement sur des désaccords commerciaux ou délais de traitement, non sur des problèmes de sécurité ou pérennité des établissements.

La crainte initiale liée à l’absence d’agences physiques s’est dissipée avec 15 ans de recul démontrant l’efficacité du modèle digital. Les secteurbanque traditionnel lui-même digitalise massivement ses services, validant indirectement la pertinence et fiabilité de l’approche en ligne.

Le choix entre Hello bank! et BoursoBank dépend principalement de votre profil de revenus, vos habitudes d’utilisation et vos besoins en produits d’épargne ou investissement.

Hello bank! convient parfaitement aux profils sans conditions de revenus grâce à son offre accessible à tous. L’absence totale d’exigence de revenus minimums ou d’utilisation obligatoire facilite l’accès aux jeunes actifs, étudiants, personnes en transition professionnelle ou revenus irréguliers. L’adossement à BNP Paribas permet l’accès au réseau d’agences pour opérations spécifiques.

BoursoBank s’impose pour les profils recherchant la complétude maximale avec offre optimisée sur tous les segments : gestion courante gratuite, produits d’épargne performants (livrets boostés, assurance-vie compétitive), plateforme bourse complète, crédit immobilier à taux compétitif. L’application mobile fait référence avec ergonomie et richesse fonctionnelle inégalées.

La comparaison tarifaire montre peu de différences sur les opérations courantes (gratuites chez les deux), mais des écarts sur les frais à l’étranger : BoursoBank Ultim offre retraits et paiements gratuits mondialement, tandis qu’Hello bank! facture 1€ par retrait hors réseau BNP Paribas et 3€ hors zone euro, plus 2,95% de commission de change.

Les offres de bienvenue favorisent BoursoBank avec jusqu’à 130€ contre 80€ chez Hello bank!. Cette différence de prime reflète les stratégies d’acquisition distinctes.

Les produits d’épargne et investissement penchent nettement en faveur de BoursoBank avec plateforme bourse complète, assurance-vie multisupports à frais réduits, et large gamme de livrets boostés. Hello bank! propose l’essentiel mais moins de profondeur sur ces segments.

La recommandation finale : Hello bank! pour accessibilité universelle et hybridation digital/physique ; BoursoBank pour excellence globale et richesse de l’offre patrimoniale. Les profils investisseurs, voyageurs fréquents ou recherchant la meilleure technologie privilégieront BoursoBank. Les profils recherchant simplicité, accessibilité sans condition et possibilité de rendez-vous en agence opteront pour Hello bank!.

Plusieurs banques en ligne proposent des offres gratuites sans condition de revenus, démocratisant l’accès aux services bancaires digitaux pour tous les profils financiers.

Hello bank! se positionne comme la banque la plus accessible à tous sans conditions avec son offre Hello One incluant carte Visa Classic gratuite, compte courant sans frais de tenue, virements illimités et prélèvements sans facturation. Aucun revenu minimum n’est exigé ni obligation d’utilisation mensuelle, rendant cette solution universellement accessible.

BoursoBank Welcome propose également une carte gratuite sans condition de revenus avec Visa Classic à autorisation systématique. Cette formule évite le risque de découvert tout en offrant l’accès à l’écosystème complet BoursoBank (application mobile performante, livrets d’épargne, plateforme bourse). Les offres premium (Ultim, Metal) nécessitent des revenus minimums.

Fortuneo exige une condition d’utilisation minimale (1 paiement par mois ou 5 000€ d’épargne) pour conserver la gratuité de la carte Fosfo. Sans respecter cette condition, des frais de 3€ mensuels s’appliquent. Cette exigence reste facilement atteignable pour un usage normal.

Monabanq facture systématiquement entre 3€ et 9€ mensuels selon la formule choisie, justifiant ce tarif par son service client d’excellence avec banquier dédié. L’absence de gratuité totale différencie Monabanq des standards du secteurbanque digital.

BforBank impose des conditions de revenus (1 200€ nets mensuels ou 10 000€ d’épargne) pour accéder à son offre BforZEN. Cette sélectivité assumée cible une clientèle aisée et exclut les profils à revenus modestes.

Les néobanques comme N26 ou Nickel proposent également des offres gratuites ou à tarif minimal (20€ annuels pour Nickel) sans condition de revenus, mais avec services limités comparés aux banques en ligne complètes.

La recommandation pour profils sans revenus réguliers ou faibles revenus : Hello bank! s’impose comme la solution optimale alliant gratuité totale, accessibilité universelle et complétude de services satisfaisante. BoursoBank Welcome constitue une alternative crédible pour les profils recherchant une application mobile plus performante et un écosystème épargne/investissement plus riche